Содержание

Введение.......... 4

Глава I. Теоретические аспекты финансовой устойчивости коммерческого банка.......... 6

1.1 Понятие финансовой устойчивости.......... 6

1.2 Факторы финансовой устойчивости.......... 8

1.3 Методы оценки финансовой устойчивости банков.......... 14

Глава II. Оценка финансовой устойчивости АО «Народный банк Казахстана».......... 21

2.1 Краткая характеристика банка.......... 21

2.2 Анализ банка в динамике и по структуре.......... 27

2.3 Динамика объема и структуры совокупных доходов и расходов.......... 31

2.4 Прибыльность банка.......... 36

2.5 Оценка ликвидности коммерческого банка.......... 40

2.6 Управление банком.......... 42

Глава III. Пути совершенствования инвестиционной привлекательности банка АО «Народный банк Казахстана».......... 44

3.1 Развитие межбанковской конкуренции и нововведений на рынке финансовых услуг.......... 44

3.2 Проблемы внедрения скоринга в АО «Народный банк Казахстана» и возможность зарубежного опыта организации скоринга.......... 53

3.3 Проблемы финансовой стабилизации и устойчивости коммерческих банков РК.......... 57

Заключение.......... 62

Список использованной литературы.......... 64

Введение

Финансовая устойчивость – это такое состояние финансовых ресурсов предприятия, их распределение и использование, которое обеспечивает развитие производства (и услуг) на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска; параметр положения компании, то есть позиция компании по вопросам соотношения активов и пассивов в течение определенного периода времени.

По мнению большинства экспертов, иностранные инвесторы при принятии решения о вложении средств в первую очередь руководствуются кредитными рейтингами и рекомендациями финансовых консультантов, в то время как отечественные инвесторы ориентируются на инсайдерскую информацию, аналитические публикации и собственные исследования. Причинами недостаточной востребованности рейтинговых оценок в Казахстане являются не только слабое развитие рынка подобных услуг и недостаточная открытость отечественных компаний, но и отсутствие полноценной информации о деятельности рейтинговых агентств, а значит, и доверия к ним у потенциальных пользователей ...

Глава I. Теоретические аспекты финансовой устойчивости коммерческого банка

1.1 Понятие финансовой устойчивости

Финансовая устойчивость – это такое состояние финансовых ресурсов предприятия, их распределение и использование, которое обеспечивает развитие производства (и услуг) на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска; параметр положения компании, то есть позиция компании по вопросам соотношения активов и пассивов в течение определенного периода времени.

Банковская система Казахстана – один из наиболее динамично развивающихся секторов отечественной экономики, переход на рыночные отношения, в котором, произошел наиболее быстро.

За вторую половину 1990 года, была практически ликвидирована система государственных специализированных банков, и к началу 1991 года, в основном завершилось формирование двухзвенной банковской системы: Национальный Банк – коммерческие банки. В свете сегодняшних проблем казахстанской экономики, связанных с преодолением кризисных явлений и инфляционных процессов, усилением инвестиционной и кредитной деятельности, совершенствованием организации расчетов в народном хозяйстве и стабилизации национальной валюты, ускорение формирования эффективно функционирующей банковской системы, способной обеспечить мобилизацию финансовых ресурсов и их концентрацию на приоритетных направлениях структурной перестройки экономики, имеет неоценимую практическую значимость ...

1.2 Факторы финансовой устойчивости

Финансовое состояние коммерческих банков характеризуются достаточностью капитала, ликвидностью баланса, степенью рискованности операций.

Ликвидность банка является одним из основных и наиболее сложных факторов, определяющих его финансовую устойчивость.

Понятию ликвидности в литературе даются различные определения. С одной стороны, под ликвидностью понимается способность банка выполнять в срок свои обязательства, причем не только по возврату вложенных средств, с выплатой соответствующего вознаграждения, но и по выдаче кредитов. Некоторые источники предлагают еще более полное определение ликвидности, как способности банка выполнить свои обязательства перед клиентами с учетом предстоящего высвобождения средств, вложенных в активные операции, и возможных займов на денежном рынке. С другой стороны, под ликвидностью подразумевается соотношение сумм активов и пассивов с одинаковыми сроками. Наконец, говорят о более и менее ликвидных активах банка с точки зрения возможности быстрого превращения их в денежные средства. Как видно из этих определений, они в основном взаимосвязаны, за исключением встречающихся в некоторых источниках добавления в понятие ликвидности - способность банка выполнять обязательства по выдаче кредитов ...

1.3 Методы оценки финансовой устойчивости банков

Один из методов определения финансовой устойчивости коммерческого банка осуществляется посредством анализа его ликвидности.

Ликвидность коммерческого банка, это возможность использования некоего актива банка в качестве наличных денежных средств или быстрого его превращения в таковые, а также способность актива сохранить при этом свою номинальную стоимость неизменной.

Исходя из этого, коммерческий банк считается ликвидным, если сумма его наличных средств и других ликвидных активов, а также возможность мобилизовать средства из других источников, достаточны для своевременного погашения долговых и финансовых обязательств. Кроме того, для удовлетворения практически любых непредвиденных нужд или в чрезвычайных обстоятельствах банк должен иметь достаточный ликвидный резерв, способный защитить свою дееспособность и конъюнктурную устойчивость. В мировой практике банковского дела, включая банковскую систему РК, для оценки реального состояния ликвидной устойчивости коммерческих банков широко применяются различные критерии оценки уровня ликвидности, основанные в большинстве своем на общем экономическом понятии запаса наличных денежных средств, либо ликвидных резервов ...

Глава II. Оценка финансовой устойчивости АО «Народный банк Казахстана»

2.1 Краткая характеристика банка

Акционерное общество "Народный банк Казахстана" было основано на базе реорганизационного Сберегательного банка Республики Казахстан и на протяжении ряда лет являлось агентом Правительства РК по выплатам пенсий и пособий.

Народный банк входит в тройку крупнейших банков второго уровня Республики Казахстан по величине активов и собственного капитала. По состоянию на 1 октября 2006 года: активы Банка составляют KZT 543 млрд., уставный капитал - KZT 17,5 млрд., собственный капитал - KZT 52,6 млрд., прибыль сложилась в размере KZT 9,4 млрд.

Проведенная в 2002 году приватизация Народного банка позволила реструктуризировать бизнес для того, чтобы иметь возможность предоставлять своим клиентам максимально широкий спектр качественных услуг.

Банк эмитирует карточки платежных систем VISA International и MasterCard International и остается неизменным лидером на казахстанском рынке пластиковых карточек. Общее количество карточек Банка в обращении превысило 2 млн. единиц, а доля Банка в совокупных показателях банков второго уровня на сегодняшний день составила около 70 %.

Председателем Правления АО "Народный банк Казахстана" является Марченко Григорий Александрович

В 2006 году Народному банку Казахстана исполнилось 82 года.

История Народного банка Казахстана - это история становления и развития сберегательной системы на территории Казахстана ...

2.2 Анализ банка в динамике и по структуре

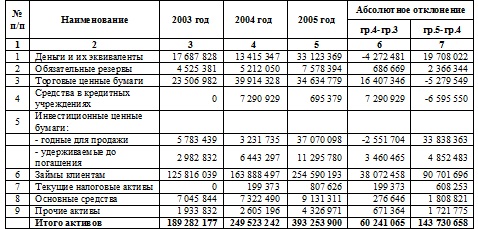

Для того, чтобы провести анализ структуры активов и пассивов баланса банка мы составили по две таблицы отдельно по активам и пассивам. В первой таблице анализируем абсолютные отклонения а во второй отклонения удельного веса статьей баланса.

Динамика объема и структуры активов баланса

Таблица 2.2.1

Динамика объема активов баланса

Наблюдается увеличение валюты баланса в 2004 году к предыдущему году на 60 241 млн. тенге, в 2005 году на 143 730 млн. тенге.

Рост валюты баланса был достигнут за счет увеличения следующих статей баланса: в 2004 году – займы клиентам и торговых ценных бумаг, в 2005 году за счет – денег и их эквивалентов, займов клиентам.

Итак, деньги и их эквиваленты снизились в 2004 году на 4 242 млн. тенге, в 2005 году увеличились к 2004 году на 19 708 млн. тенге и составили на конец 2005 года 33 123 млн. тенге.

По причине увеличения оборотов была увеличена сумма обязательных резервов в 2004 году на 686 млн. тенге в 2005 году на 2 366 млн. тенге.

В 2004 году у банк АО «Народный банк Казахстана» появились средства в кредитных учреждениях на сумму 7 290 млн. тенге, в 2005 году сумма снизилась на 5 279 млн. тенге ...

2.3 Динамика объема и структуры совокупных доходов и расходов

Народный Банк, являясь одним из крупнейших финансовых институтов страны и располагая собственной мощной и стабильной ресурсной базой, является банком-кредитором. Банк своей деятельностью оказывает содействие стабильному развитию межбанковского рынка и банковской системы в Казахстане, оставаясь его активным участником. Банк осуществляет межбанковское кредитование и использует межбанковский рынок для краткосрочного привлечения средств, расширяет спектр предоставляемых услуг для банков всех типов, независимо от размеров активов.

В 2005 году перед Банком была поставлена задача удержания и укрепления своих позиций на основных финансовых рынках. На конец года Банк получил чистый доход в размере 8,08 млрд.тенге.

Рост доходов, связанных с получением вознаграждения обусловлен увеличениями кредитования реального сектора экономики. Так рост доходов по займам составил в 2003 году 13 008 млн. тенге, в 2004 году – 21 593 млн. тенге, в 2005 год – 28 446 млн. тенге, таким образом в 2004 году рост доходов по займам составил 8 585 млн. тенге, а в 2005 году 6 852 млн. тенге ...

2.4 Прибыльность банка

Операционная прибыль значительно набирает темпы роста. Если она в 2003 году составила 7 806 млн. тенге, то уже в 2004 году она составила 9 183 млн. тенге, а в 2005 году 12 758 млн. тенге.

После отчисления в резервы на обесценивание чистый доход в 2003 году составил 1 156 млн. тенге, в 2004 году 10 876 млн. тенге, в 2005 году – 12 237 млн. тенге. Отчисление на резервы делает рост чистых доходов более равномерным.

Убытки от неоперационной деятельности увеличиваются, но с меньшими темпами чем, прибыль от операционной деятельности. Это благоприятно влияет на финансовую устойчивость банка и на общее финансовое состояние ...

2.5 Оценка ликвидности коммерческого банка

1. Первый экономический норматив ликвидности – текущая ликвидность рассчитывается как отношение суммы ликвидных активов к сумме обязательств банка по счетам до востребования

где ЛА – активы банка в ликвидной форме (денежные средства в кассе банка; средства на счетах предприятий и организаций банка; средства на корреспондентских счетах банка; приобретенные банком ГЦБ; кредиты, выданные банком и другие платежи в пользу банка, подлежащие погашению в течение ближайших 30 дней).

ОВ – обязательства банка по счетам до востребования (депозиты; кредиты, полученные от других банков с истекающим сроком погашения до 30 дней; а также 50% гарантий, выданных банком со сроком их исполнения в течение ближайших 30 дней.

Минимальный установленный предел норматива 0,2, то есть 20% от общей суммы ликвидных активов. В нашем случае банк достаточно ликвидный (29% в 2003 году, 27% в 2004 году и 31% в 2005 году) ...

2.6 Управление банком

Коэффициентный анализ применяется для выявления количественной взаимосвязи между различными разделами и группами статей баланса на основе соотношений для оценки конкретных аспектов банковской деятельности. Для анализа работы банка используются счета в балансе и отчете о прибылях и убытках

Устойчивость

К надежности = Итого капитал / итого обязательства

2003г – 14187119/175095058=0,11

2004г – 21238258/228081728=0,12

2005г – 35036024/358000847=0,11

Увеличение данного показателя говорит о риске банковской деятельности при невозврате небольшой ссуды.

К маневренности = Срочные депозиты + ценные бумаги банка

депозиты до востребования

2003г – (3813139+435395)/6439978=0,66

2004г – (6599074+224053)/6916188=0,99

2005г – (6844741+354414)/6655484=0,97

Увеличение коэффициента маневренности говорит о несбалансированной структуре активно-пассивного банковского портфеля ...

Глава III. Пути совершенствования инвестиционной привлекательности банка АО «Народный банк Казахстана»

3.1 Развитие межбанковской конкуренции и нововведений на рынке финансовых услуг

Среда, в которой формировались и развиваются коммерческие банки РК, представляет сложное переплетение экономического, социального и политического кризисов, усиленных противоборством республиканских, региональных отраслевых (хозяйственных), политических и криминальных структур. Глубокий затяжной спад производства, резкое снижение доходов и покупательной способности населения, его сбережений к началу 90-х годов решающим образом сказались на финансовой стратегии банков и соответственно объектах межбанковской конкуренции.

Существует несколько видов конкуренции, и каждый вид вносит свою долю влияния на процесс формирования конкретных инновационных потребностей банка и внедрения новых банковских услуг. Говоря о конкурентоспособности банковского продукта, мы автоматически включаем в это понятие его инновационные характеристики. Современные финансовые рынки РК (не говоря уже о других странах), уже сегодня предъявляют ко всем участникам этого рынка достаточно высокие требования, в которых фактически заложены такие известные виды конкуренции, как функциональная, видовая, предметная и смешанная ...

3.2 Проблемы внедрения скоринга в АО «Народный банк Казахстана» и возможность зарубежного опыта организации скоринга

Но где банкам взять заветную скоринговоую таблицу? Да еще такую, которая бы давала возможность в большинстве случаев правильно оценить кредитоспособность соискателей и свести количество ошибочных оценок к минимуму? Можно, конечно, просто купить такую таблицу, благо услуги по разработке скоринговых карт являются (на Западе, конечно) хорошо поставленным бизнесом. Так например, американская компания Fair Isaac специализируется на кредитно-скоринговой аналитике с конца 50-х годов прошлого века. Аналогичные услуги предоставляют известные кредитные бюро Equifax, Experian, Trans Union.

Однако просто купить вовсе не означает поступить правильно. Скоринг-карты разрабатываются на основе обработки большого количества статистической информации. Статистические закономерности кредитного рынка другой страны не тождественны казахстанской. Различаются и правовые основы кредитных отношений. В США, например, в соответствие с законом о равноправии при получении кредитов (Equal Credit Opportunity Act) в качестве информационных показателей при оценке кредитоспособности законодательно запрещено использовать такие данные, как пол, национальность, семейное положение, первичное гражданство (страна рождения), вероисповедание ...

3.3 Проблемы финансовой стабилизации и устойчивости коммерческих банков РК

Ресурсная база, как микроэкономический фактор, оказывает прямое влияние на устойчивость коммерческого банка. Сами масштабы деятельности коммерческого банка, а следовательно и размеры доходов, которые он получает, жестко зависят от размеров тех ресурсов, которые банк приобретает на рынке ссудных и депозитных ресурсов. Отсюда возникает конкурентная борьба между банками за привлечение ресурсов.

Формирование ресурсной базы, включающее в себя не только привлечение новой клиентуры, но и постоянное изменение структуры источников привлечения ресурсов, является составной частью гибкого управления активами и пассивами коммерческого банка. Эффективное управление пассивами предполагает осуществление грамотной депозитной политики. Специфика этой области деятельности в том, что в части пассивных операций выбор банка обычно ограничен определенной группой клиентуры, к которой он привязан намного сильнее, чем к заемщикам.

При выдаче ссуды банк, а не клиент, решает вопрос о передаче денег заемщику, то есть имеет значительную возможность маневра денежными ресурсами. При привлечении денежных средств, право выбора остается за клиентом, а банк вынужден вести нередко жесткую конкуренцию за вкладчика, потерять которого довольно легко. Безусловно, хорошие заемщики тоже представляют собой большую ценность и формирование их широкого круга - одна из важнейших задач банка. Но первичным все же является привлечение, а не размещение ресурсов ...

Заключение

Итак, по результатам дипломной работы можно сделать следующие выводы и предложения.

Под устойчивостью банка понимается его способность без задержек и в любой ситуации на рынке выполнять взятые на себя обязательства. Поддержание устойчивости банков требует комплексного изучения их деятельности с применением широкого набора аналитических приемов. Надёжность банка зависит от множества различных факторов.

Вероятность неблагоприятного влияния конкретных факторов или их комбинаций на устойчивость банка характеризуется рисками. Под риском понимается угроза потери части своих ресурсов, недополучение доходов или произведение дополнительных расходов в результате проведения финансовых операций (размер возможных потерь определяет уровень рискованности этих операций). Принятие рисков - основа банковского дела. Банки имеют успех тогда, когда принимаемые ими риски разумны, контролируемы и находятся в пределах их финансовых возможностей и компетенции. Риск должен быть определен и измерен. Этот процесс управления включает в себя: предвидение рисков, определение их вероятных размеров и последствий, разработку и реализацию мероприятий по предотвращению или минимизации связанных с ними потерь ...

Список использованной литературы

23. Фаррахов И.Т. «Вероятность невозврата кредита. Оценка и применение» ж. "Оперативное управление и стратегический менеджмент в коммерческом банке", "Аналитический банковский журнал";

24. Фаррахов И.Т. «Расчет лимитов кредитования. Нетрадиционный подход.» ж. "Оперативное управление и стратегический менеджмент в коммерческом банке", "Аналитический банковский журнал";

25. Худяков А. И. Финансовое право Республики Казахстан. Особенная часть. Изд. Норма-К, Алматы 2003г.