Уникальность: выше 50%

Содержание

Введение 3

Основная часть 6

1глава Теоретические основы анализа инвестиционных рисков 6

2 глава Анализ проектных рисков 9

3 глава Способы снижения степени рисков 26

Заключение 29

Глоссарий 31

Список использованных источников 32

Приложения 33

Основная часть

1 глава Теоретические основы анализа инвестиционных рисков

1.1 Сущность и экономическая природа инвестиционных рисков

Последний этап изучения инвестиций - определение уровня риска, который сопутствует реализации проекта. Риск в экономике рынке сопровождает каждое решение управленцев. В особенности это касается решений об инвестициях, последствия которых отражаются на работе предприятия в продолжение долгого времени.

Обнаружение рисков и их учет - это часть всей системы, которая обеспечивает экономическую надежность хозяйствующего субъекта. Помимо учета рисков, надежность работы организации определяется степенью ее рентабельности и финансово-производственной надежности.

Важнейшая цель работы экономики государства - это обеспечение экономической надежности всей ее системы. Первое, - это возможность экономических и организационных решений обеспечить регулируемость системы по следующим главным параметрам: рентабельность, устойчивость финансов и требуемая степень риска. Риск в этом случае - связующее звено между рентабельностью и устойчивостью финансов каждой изучаемой системы, т.е. субъект хозяйствования (система) осуществляет свои цели при некотором уровне риска. При этом нужно обеспечить минимум затрат и максимум устойчивости.

Риск - это следствие того, что может произойти какое-то неблагоприятное или благоприятное событие, которое совершается из-за неопределенности. [1] Неопределенность - это неполнота или неточность сведений об условиях, которые связанны с выполнением определенных плановых решений; за ними могут наступить какие-то потери или иногда, выгоды.

Обычно на практике встречаются три вида неопределенностей:

1. Незнание всего, что может оказать влияние на работу организации;

Случайность. В каждом ожидаемом событии случаются отклонения из-за каких-то внешних воздействий, например, отказ в работе оборудования, срыв материально-технического обеспечения процесса производства, и т.д.;

2. Неопределенность противодействия. Для предприятия - это непредсказуемые поступки конкурентов и заказчиков продукции. Кроме этого, могут быть и другие обстоятельства: срыв выполнения обязательств по договорам поставок смежникам, невыполнение обязательств по финансам, забастовки и конфликты в коллективах фирм.

3. Под неопределенностью при изучении инвестиционных проектов предполагается, что возможны различные способы осуществления проекта; она возникает из-за неполных или неточных сведений об условиях осуществления проекта инвестиций. [2] Под риском в исследовании инвестиционных проектов подразумевается возможность осуществления отрицательного события, а конкретно, возможность потерять весь инвестируемый капитал (часть его), либо получить меньший доход, чем предполагалось.

Основные причины неопределенности параметров проекта таковы:

- неполная или неточная проектная информация о составе, значениях, взаимовлиянии и развитии самых существенных технических, технологических либо экономических характеристик проекта;

- ошибки в определении характеристик проекта, которые связаны с влиянием прошлых тенденций на будущее;

- ошибки при расчетах параметров проекта, вызванные упрощениями при создании моделей сложных технических или организационно-экономических систем;

2 глава Анализ проектных рисков

2.1 Сущность анализа рисков проекта

Анализ рисков проектов начинается с того, что их классифицируют и идентифицируют, то есть качественно описывают и выясняют, какие типы рисков характерны именно для данного проекта в этом окружении в реальных экономических, политических, правовых условиях.

Анализ рисков проектов имеет различные виды: качественный (определение всех ожидаемых рисков проекта и оценка стоимости их последствий, а также мер по снижению) и количественный (прямые расчеты изменений действенности проекта из-за риска).

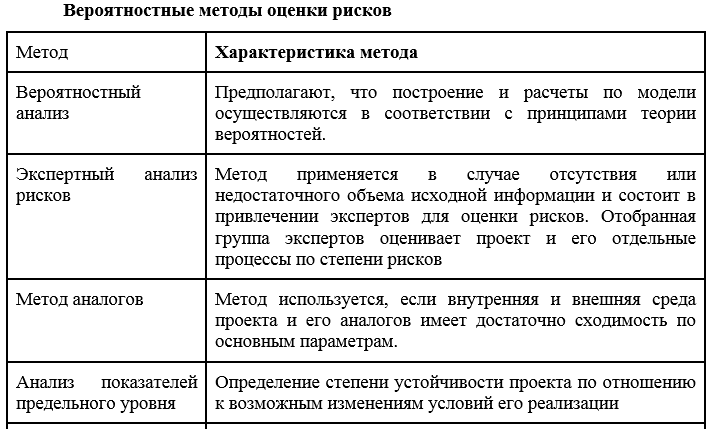

Анализ рисков проектов основывается на оценках рисков, заключающихся в том, чтобы определить величину (степень) рисков. Методы выяснения критерия количественной оценки рисков следующие:

1. статистические методы оценки, опирающиеся на методы математической статистики, т.е. дисперсии, на стандартном отклонении, на коэффициенте вариации. Чтобы применять данные методы, нужен довольно значительный объем исходных данных и наблюдений;

2. методы экспертных оценок, которые основаны на том, чтобы пользоваться знаниями экспертов при анализе проекта и при учете действия качественных факторов;

3. методы сходства, которые основаны на исследовании сходных проектов и условий их осуществления, чтобы рассчитать вероятные потери. Этими методами пользуются тогда, когда имеется представительная база для анализа и иные методы нельзя применить, или они менее надежны. Эти методы часто применяются на Западе, потому что на практике в управлении проектами используются оценки проектов после их окончания и набирается достаточный материал для использования впоследствии;

4. комбинированные методы - это применение сразу нескольких методов.

Еще применяются методы построения сложных размещений вероятностей (дерева решений); аналитические методы (изучение чувствительности, изучение точки безубыточности и пр.), изучение сценариев.

Исследование рисков – очень важная стадия анализа инвестиционного проекта.