Уникальность: 50%

Содержание

Введение 3

1 Мировой финансовый кризис: причины, проявления, последствия 6

1.1 Сущность и классификация мирового финансового кризиса 6

1.2 Причины возникновения мирового финансового кризиса 11

1.3 Мировой финансово-экономический кризис и его проявления в мировой валютно-финансовой системе 16

2 Анализ последствий финансового кризиса для Дочернего Банка АО «Сбербанк» 24

2.1 Краткая характеристика ДБ АО «Сбербанк» 24

2.2 Анализ финансовой устойчивости ДБ АО «Сбербанк» в 2009 – 2014 гг. 31

3 Действия и рекомендации для снижения рисков и последствий финансового кризиса для ДБ АО «Сбербанк» 47

3.1 Действия ДБ АО «Сбербанк», направленные на снижение последствий финансово кризиса 47

3.2 Рекомендации по разработке ДБ АО «Сбербанк» антикризисных мероприятий в периоды экономической нестабильности и кризисов 53

Заключение 68

Список использованной литературы 71

Приложения 75

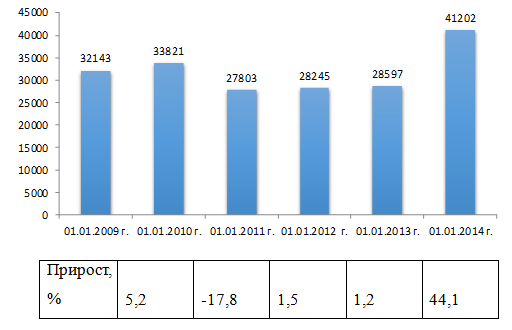

2.2 Анализ финансовой устойчивости ДБ АО «Сбербанк» в 2009 – 2014 гг.

В Приложении 4 рассмотрена доходность и эффективность операций Банка. Как показано в приложении 4, в период 2009 – 2012 г.г. в Банке происходил устойчивый рост чистого спрэда от кредитных операций. Чистый спрэд является показателем конечной прибыльности активных (кредитных) операций Банка. Он показывает разницу между стоимостью размещённых средств и стоимостью привлеченных средств. Отличительной особенностью ДБ АО «Сбербанк» всегда были достаточно высокие процентные ставки по кредитам. Во-первых, это было обусловлено основными видами предоставляемых кредитов – экпресс-кредиты, кредитные карты (в том числе, выданные по результатам выдачи экспресс-кредитов и присланные по почте). Отсутствие обеспечения быстроту и простоту оформления, уровень кредитных рисков Банк компенсировал высокими процентными ставками. Процентные же ставки по депозитам в целом превосходили процентные ставки квазигосударственных банков (которые, как правило, ниже, чем у частных банков), но все же были сопоставимыми со средними ставками по банковскому сектору. Этим объясняется рост чистого спрэда от кредитных операций. Доходность кредитных операций, определяемая показателем чистой процентной маржи, в 2010- 2012 г.г. также была достаточно высокой (несмотря на снижение показателя по итогам 2011г.). Напротив, в 2013 – 2014 г.г. доходность кредитных операций (коэффициент процентной маржи) снизился, что было обусловлено снижением процентных ставок в соответствии с рыночными условиями спроса на кредитные ресурсы и смягчением условий кредитования.

Что касается показателей рентабельности капитала и активов, то в данном случае, наблюдалось их снижение в 2009 – 2012 г. (рентабельность капитала снизилась с 20,14 до 0,70%, а рентабельность активов – с 3,54 до 0,15%) и рост в 2013-2014 г.г. (рентабельность капитала выросла до 14,41%, а рентабельность активов – до 2,06%). Снижение рентабельности капитала и активов в кризисный период было обусловлено снижением чистой прибыли, которое, в свою очередь, было обеспечено за счет больших объёмов создаваемых резервов, убыткам по операциям с ценными бумагами, убытками от переоценки валютных счетов. После стабилизации ситуации, с началом роста показателя чистой прибыли показатели рентабельности также продемонстрировали рост.

Итак, ДБ АО «Сбербанк» в течение кризиса 2009 - 2012 г.г., а также в период послекризисного восстановления в 2013 – 2014 г. были соблюдены все обязательные нормативы: был обеспечен минимальный уровень собственных средств для покрытия кредитных, операционных и рыночных рисков и урегулирован риск несостоятельности; уровень ликвидности был выше требуемого – все нормативы ликвидности соблюдались с достаточным запасом; риск кредитного портфеля Банка по рассматриваемым критериям был допустимым для динамичного осуществления кредитной деятельности; Банк в допустимых размерах использовал собственные средства для приобретения акций других юридических лиц. Более того, в период кризиса запас финансовой прочности и ликвидности у ДБ АО «Сбербанк» был даже выше, чем в послекризисный период.

Отличительной особенностью 2010 – 2011 г.г. стал значительный рост просроченной задолженности, а также абсолютных величин и удельного веса безнадежных ссуд по отношению к кредитному портфелю Банка. По итогам 2011 г. просроченная задолженность составляла 16,1% от общего объёма выданных ссуд, а удельный вес безнадежных ссуд достиг 9,2%. Следовательно, вырос кредитный риск, ухудшилось качество ссуд и активов Банка. В этих условиях Банк был вынужден нарастить объёмы создаваемых резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности (удельный вес созданных резервов по итогам 2011 г. составил 23% от совокупного объёма выданных ссуд), что стало фактором отрицательного влияния на чистые процентные доходы, чистые доходы и чистую прибыль Банка.

В 2012 – 2014 г. в Банке отмечалась устойчивая тенденция снижения удельного веса просроченной задолженности, который по итогам 2014 г. снизился до 8%. Банк снизил объемы создаваемых резервов, их доля достигла 9,4% в 2014 г. Также положительным фактором в период послекризисного восстановления стало снижение удельного веса (до 1,9%) и абсолютных величин безнадежных ссуд – ссуд самой низшей категории качества.

Заключение

Итак, по результатам проведённого исследования можно сделать следующие выводы.

Финансовый кризис представляет собой нарушение равновесия в финансо¬во-кредитной системе, которое проявляется в нестабильности финансов предприятий и кредитно-финансовых учреждений, обесце¬нении национальной валюты и дефолте по суверенным долгам, резком падении ВВП, приводящем к нарушению процесса формирования и распределения централизованных фон¬дов государства.

ДБ АО «Сбербанк» в течение кризиса 2010 - 2012 г.г., а также в период послекризисного восстановления в 2013 – 2014 г. были соблюдены все обязательные нормативы: был обеспечен минимальный уровень собственных средств для покрытия кредитных, операционных и рыночных рисков и урегулирован риск несостоятельности; уровень ликвидности был выше требуемого – все нормативы ликвидности соблюдались с достаточным запасом; риск кредитного портфеля Банка по рассматриваемым критериям был допустимым для динамичного осуществления кредитной деятельности; Банк в допустимых размерах использовал собственные средства для приобретения акций других юридических лиц. Более того, в период кризиса запас финансовой прочности и ликвидности у ДБ АО «Сбербанк» был даже выше, чем в послекризисный период.

Положительным фактором является то, что Банк даже в тяжелый период своей деятельности (2009 – 2012 г.г.) оставался прибыльной кредитной организацией. Чистая прибыль Банка начала снижаться с 2010 г. и по итогам 2012 г. Банком был получен крайне низкий показатель чистой прибыли – 198 млн. тг. Это обеспечило снижение эффективности деятельности Банка – снижение рентабельности активов и капитала. В то же время доходность и эффективность кредитных операций в Банке в кризисный период была достаточно высокой, что объясняется особенностями процентной политики Банка (очень высокими процентными ставками по выданным кредитам). По мере изменения ситуации и выхода из кризиса, чистая прибыль в 2013 – 2014 г.г. показала уверенный рост, что способствовало росту рентабельности активов и капитала.