ВНИМАНИЕ! Документ в формате pdf

СОДЕРЖАНИЕ

Введение…….4

1 Теоретические основы кредитных операций коммерческого банка………7

1.1 Понятие и сущность процесса кредитования……..7

1.2 Классификация кредитных операций коммерческого банка……13

1.3 Законодательные и нормативные основы кредитования в коммерческих банках в Российской Федерации…19

2 Анализ кредитных операций коммерческого банка с юридическими лицами (на примере ПАО «Сбербанк России»)….23

2.1 Технико-экономическая характеристика ПАО «Сбербанк России» и виды

кредитных операций банка с юридическими лицами….23

2.2 Анализ кредитного портфеля юридических лиц ПАО «Сбербанк России»….26

2.3 Особенности кредитования в ПАО «Сбербанк России»….35

3 Пути совершенствования кредитных операций коммерческого банка с юридическими лицами (на примере ПАО «Сбербанк России»)…44

3.1 Мероприятия по совершенствованию кредитных операций банка с юридическими лицами…..44

3.2 Перспективы развития кредитования юридических лиц в РФ………..55

Заключение….60

Список использованной литературы…..63

Приложение……69

1 Теоретические основы кредитных операций коммерческого банка

1.1 Понятие и сущность процесса кредитования

Кредитные операции наряду с расчетно-платежными - важнейшая базовая операция коммерческого банка.

Вопросами банковского кредитования занимались многие исследователи, такие как Ю.В. Базулин, Г.Н. Белоглазова, Е.Ф. Жуков, М.В. Романовский, В.И. Колесников, Л.П. Кроливецкая, Н.И. Валенцева, О.И. Лаврушин, A.M. Тавасиев, Р.А. Исаев, Г.Е. Алпатов, В.В. Иванов, Б.И Соколов и др.

Существует множество определения кредита. Рассмотрим некоторые из них.

По мнению Л.П. Кроливецкой и Е.В. Тихомировой, кредит – это система экономических отношений, возникающая в процессе предоставления денежных или иных материальных средств, кредитором во временное пользование заемщику на условиях срочности, платности, возвратности [31, с.25].

О.И. Лаврушин определяет кредит, как неизбежный атрибут товарного хозяйства, использование которого позволяет избежать омертвление высвободившихся ресурсов и непрерывно развивать экономику в расширенных масштабах [32, с.41].

Обобщение и систематизация многообразных концепций кредита предполагают определение их методологических оснований. Одним из первых на них обратил внимание Н.Х. Бунге. Автор отмечает, что теория кредита развивалась под влиянием двух главных обстоятельств: во-первых, основных идей господствовавшей экономической школы; во-вторых, под влиянием деятельности существовавших кредитных учреждений [23, с.80].

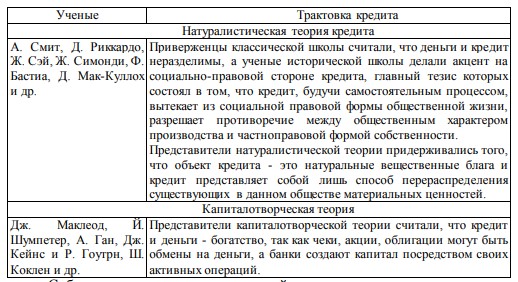

Рассмотрим основные концепции натуралистической и капиталотворческой теорий. Для этого составим таблицу 1.1.

Таблица 1.1 – Основные концепции теории кредита

Субъектами кредитных отношений являются кредитор и заемщик (юридические и физические лица).

Кредитор - лицо, предоставляющее денежные средства во временное пользование. Кредиторы – банки, предприятия, пенсионные и инвестиционные фонды и др., участвующие в кредитной сделке, рассчитывают получить прибыль в виде процента. Как правило, кредиторами становятся добровольно.

Считаем, что каждый структурный элемент кредитов имеет значительное отличие, своеобразие и является отражением специфики кредитных взаимоотношений. Однако проведение анализа одного из субъектов либо объекта кредитования является недостаточным для того чтобы определить содержание кредита, выступающего как целостное явление. Сущность кредитования как экономической категории выражается только при помощи характеристики всех его элементов в едином целом.

Также сущность кредитования как экономической категории может проявляться и в ряде выполняемых им функций. В теории кредитования отсутствует единый взгляд на количество и содержание функций кредитования.

1.3 Законодательные и нормативные основы кредитования в коммерческих банках в Российской Федерации

Основополагающим документом, которого придерживаются банки РФ при осуществлении кредитования физических и юридических лиц, является Гражданский кодекс РФ, в котором определяется содержание, принципы и форма оформления кредитных отношений.

Таким образом, можно сделать вывод, что, все операции по кредитованию физических и юридических лиц должны осуществляться банками в соответствии с Законодательством РФ. В банках должны присутствовать все необходимые организационные и распорядительные документы, с помощью которых руководство управляет процессами кредитования физических и юридических лиц в банке. Нормативнометодическое обеспечение позволяет банкам значительно повысить качество процесса кредитования физических и юридических лиц в банке.

2 Анализ кредитных операций коммерческого банка с юридическими лицами (на примере ПАО «Сбербанк России»)

2.1 Технико-экономическая характеристика ПАО «Сбербанк России» и виды кредитных операций банка с юридическими лицами

ПАО «Сбербанк России» г. Тольятти предоставляет комплекс услуг по кредитованию юридических лиц.

Процесс кредитования юридических лиц в ПАО «Сбербанк России» осуществляется в российской валюте.

Особенные показатели процесса кредитования юридических лиц, представленные показателем суммы, процентными ставками, комиссией устанавливают в индивидуальном порядке и зависят от следующих параметров, представленных уровнем финансовой устойчивости заемщика, сроками кредитования и обеспечением заемщиков.

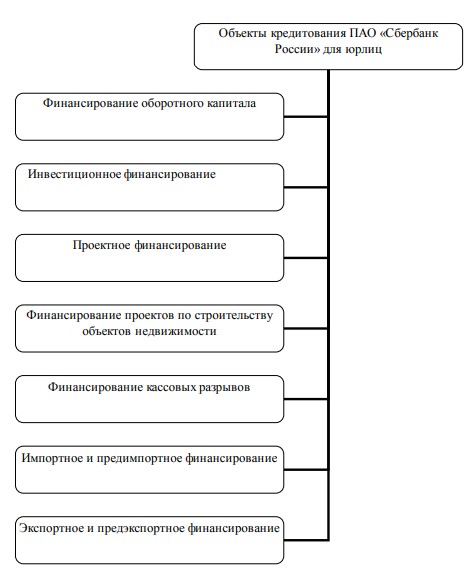

Для юридических лиц объекты кредитования ПАО «Сбербанк России» представлены оборотными средствами предприятий, т.е. финансированием производственных запасов на проведение авансированных работ, заработной платой работникам предприятия по тем работам, на которые получают авансовые платежи (рисунок 2.1)

Рисунок 2.1 – Объекты кредитования ПАО «Сбербанк России» для юрлиц

Наиболее распространен тип кредитования юрлиц в ПАО «Сбербанк России», который представлен кредитными линиями. Процесс открытия кредитной линии дают предприятию возможность покрытия дефицита платежеспособности.

Револьверный (возобновляемый) кредит ПАО «Сбербанк России» - представлен формальной кредитной линией, которой часто пользуются крупные предприятия. В процессе погашения взятых ранее кредитов происходит восстановление лимита ПАО «Сбербанк России», то есть у предприятия появляется возможность заново использовать кредитные деньги, не заключая заново дополнительное соглашение.

Контокоррентный кредит ПАО «Сбербанк России» предоставляет, предприятиям-заемщикам, у которых в данном банке проходит обслуживание расчетного счета, данный вид кредита, предоставляется также кредитной линией.

Разновидность этого банковского кредита представлена овердрафтом. В процессе предоставления этой разновидности кредита ПАО «Сбербанком России» происходит открытие компании-заемщику контокоррентного счета, на котором идет учитывание кредитных и расчетных операций.

Бланковый кредит ПАО «Сбербанк России» выдает компаниямзаемщикам, которые пользуются расчетно-кассовымобслуживанием (РКО) в исследуемом банке. Официально данный вид кредита характеризуется необеспеченным характером, но, по сути его обеспечивает размер дебиторской задолженности, а кроме этого сумма собственных денежных и других активов, данные о которых ПАО «Сбербанк России» как банкпосредник получает, имея возможность проверки отчетных балансов обслуживаемой организации.

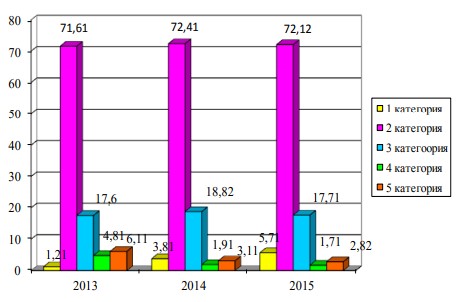

Рассмотрим динамику кредитного портфеля корпоративных клиентов ПАО «Сбербанк России» по категориям качества кредитов (рисунок 2.1).

Рисунок 2.1 – Анализ динамики кредитного портфеля юридических лиц ПАО «Сбербанк России» по категориям качества кредитов, %

Из рисунка 2.1, видно, что за анализируемый период происходит процесс улучшения качества кредитного портфеля корпоративных клиентов ПАО «Сбербанк России»: в портфеле увеличилась доля клиентов 1 и 2 категории качества, уменьшилось число проблемных кредитов (4 и 5 категории качества). Наибольшей долей за весь 2013-2015 гг. характеризуются кредиты 2 категории качества с умеренным кредитным риском, что позволяет говорить об эффективности работы банка с корпоративными клиентами.

3 Пути совершенствования кредитных операций коммерческого банка с юридическими лицами (на примере ПАО «Сбербанк России»)

3.1 Мероприятия по совершенствованию кредитных операций банка с юридическими лицами

Таким образом, методика оценки кредитоспособности заемщика (юридических лиц) в исследуемом банке является недостаточно эффективной. В качестве совершенствования методики оценки кредитоспособности заемщика, предлагаем методику оценки потенциального заемщика (юридического лица) на основе совмещения оценок, полученных с помощью анкетного скоринга банка и скоринга БКИ (бюро кредитных историй).

Скоринговая технология, основанная на использовании статистических методах, дает кредитным организациям возможность успешного решения задач, по оценке вероятности дефолта заемщиков. При этом всегда актуальна проблема неполноты данных по кредитным историям заемщиков. Большинство кредитных организаций не имеют качественных и информативных данных о своих потенциальных заемщиках. Благодаря развитию сервисов, которые предоставляют в бюро кредитных историй, у кредитных организаций появилась возможность использования агрегированных данных о платежной дисциплине заемщика в виде скоринговых баллов бюро кредитных историй. Таким образом, процесс совмещения оценки риска заемщика по анкетному скорингу и оценки риска заемщика по кредитной истории (скоринг бюро кредитных историй), будет эффективнее, чем прогноз каждой из этих скоринговых моделей, которые взяты по отдельности. Скоринг бюро кредитных историй запрашивается при выдаче кредита и способствует предсказыванию вероятности возникновения у заявителей девяносто дневной непогашенной задолженности по кредитам на протяжении следующих двенадцати месяцев.

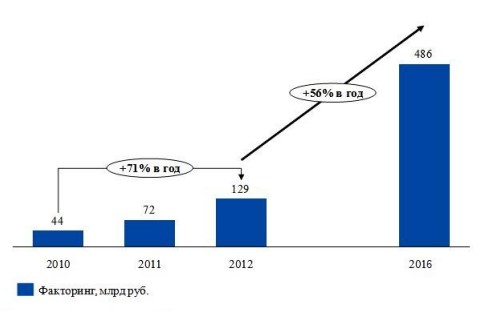

Так, факторинг - самый быстрорастущий рынок кредитных услуг для МСП в России. В 2012 г. его доля в ВВП выросла до 2.3%. Доля МСП сектора в новых сделках (2012 г.) около 40%. В конце 2016 года произойдет рост факторинга для МСП на уровне 56% в год (рисунок 3.2)

Рисунок 3.2 – Рост факторинга для МСП

Заключение

Итак, в первой главе бакалаврской работы были изучены теоретические аспекты кредитных операций коммерческого банка. Были рассмотрены понятие и сущность процесса кредитования, классификация кредитных операций коммерческого банка, а также законодательные и нормальные основы кредитования в коммерческих банках России.

Во второй главе был проведён анализ кредитных операций коммерческого банка с юридическими лицами на примере ПАО «Сбербанк России» г. Тольятти. Так, была представлена технико-экономическая характеристика ПАО «Сбербанк России» и виды кредитных операций банка с юридическими лицами.

ПАО «Сбербанк России» г. Тольятти предоставляет комплекс услуг по кредитованию юридических лиц. Процесс кредитования юридических лиц в ПАО «Сбербанк России» осуществляется в российской валюте, для юридических лиц ПАО «Сбербанком России» предлагаются различные кредитные продукты.

Далее был проведён анализ кредитного портфеля юридических лиц ПАО «Сбербанк России».