Содержание

ВВЕДЕНИЕ. 3

ГЛАВА 1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ УЧЕТА И АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА.. 6

1.1 Понятие и сущность финансовых результатов коммерческого банка. 6

1.2 Политика учета доходов и расходов коммерческого банка. 11

1.3 Методика анализа финансовых результатов коммерческого банка. 16

ГЛАВА 2. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА И АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА (НА ПРИМЕРЕ АО «KASPI BANK». 23

2.1 Общая характеристика экономической деятельности АО «Kaspi Bank». 23

2.2 Организация и процедура учета доходов и расходов банка. 28

2.3 Анализ финансовых результатов банка. 37

ГЛАВА 3. ОПТИМИЗАЦИЯ УЧЕТА И АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА И ПУТИ ИХ УЛУЧШЕНИЯ.. 50

3.1 Современные методы оптимизации финансовых результатов. 50

3.2 Рекомендации и пути улучшения учета и анализа финансовых результатов АО «Kaspi Bank». 55

ЗАКЛЮЧЕНИЕ. 59

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.. 61

ВВЕДЕНИЕ

В настоящее время национальная экономика Республики Казахстан находится далеко не в лучшем состоянии, что выражается в росте инфляции и безработицы, ухудшении инвестиционного климата и т. д. Сложившаяся экономическая конъюнктура выступает следствием, которое обусловлено различными факторами, носящими как экономический, так и политический характер. Данная ситуация не обошла и такую структурную составляющую отечественной экономики как финансовый рынок, и в частности, сектор услуг коммерческих банков.

Следовательно, на данном этапе, управленческий персонал коммерческих банков начинает более взвешенно и аналитически подходить к оценке всех возможных рисков и своего финансового состояния, так как чтобы обеспечивать выживаемость банка в современных условиях нужно, для начала, уметь реально давать оценку экономическому состоянию, как своего банка, так и существующих потенциальных конкурентов.

ГЛАВА 1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ УЧЕТА И АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА

1.1 Понятие и сущность финансовых результатов коммерческого банка

Ориентир банковской деятельности в рыночной экономике состоит в максимизации прибыли от операций при сведении к минимуму потерь. Прибыль или убытки, полученные банком, - это показатели, которые концентрируют в себе последствия различных активных и пассивных операций коммерческого банка и отражают воздействие всех факторов, влияющих на деятельность банка.

По мнению Лаврушина О.И.: «Размер полученных банком финансовых результатов считается отражением всех внешних и внутренних факторов, воздействующих на нее, что включает: уровень конкуренции, географическое расположение банка, социально-политическая ситуация в регионе, наличие в зоне его обслуживания достаточной клиентской базы, степень развития финансовых рынков, наличие государственной поддержки и других факторов, находящихся, как правило, вне сферы влияния банка на них.

1.2 Политика учета доходов и расходов коммерческого банка

VI класс «Доходы» состоят из группы счетов № 6000 - 6380. Эти счета необходимы для учета доходов по каждому виду операций (по их источникам).

Начисление процентов осуществляется каждый месяц с момента выдачи кредита и по окончании каждого месяца до наступления срока оплаты оформляется следующей проводкой:

Дт 11900 Проценты, начисленные к получению по кредитам клиентам

Кт 60500 Процентные доходы по кредитам

При поступлении денежных средств в оплату начисленных процентов по кредиту делается проводка:

Дт 20000 Расчетные (текущие) счета клиентов

Кт 11900 Проценты, начисленные к получению по кредитам клиентам

1.3 Методика анализа финансовых результатов коммерческого банка

В коммерческих банках анализ финансовых результатов начинается с анализа доходов и расходов и подытоживается анализом прибыли.

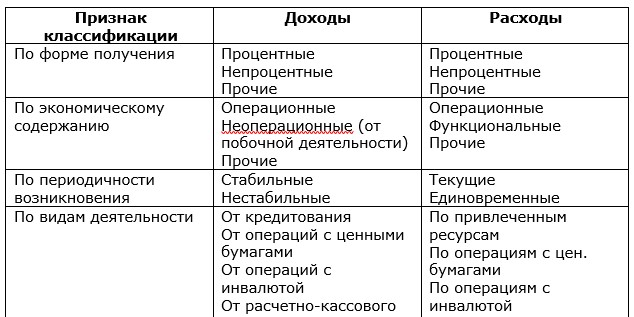

Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества, получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли. Для полного выявления особенностей банковских доходов и расходов применяют классификацию в табл. 1.1.

Таблица 1.1

Классификация доходов и расходов коммерческого банка

ГЛАВА 2. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА И АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА (НА ПРИМЕРЕ АО «KASPI BANK»

2.1 Общая характеристика экономической деятельности АО «Kaspi Bank»

Для анализа статей актива воспользуемся разработочной табл. 2.1. Из данных табл. 2.1 следует, что активы АО «Kaspi Bank» в 2017 году увеличились на 28,3%, а в 2016 году снизились на 19,7% по сравнению с 2017 годом. В 2017 году к росту объёма активов привело увеличение денежных средств и их эквивалентов на 5,8 млрд. тенге (темп роста составил 218,3%). В 2018 снижение денежных средств на 2,9 млдр. тенге, выданных кредитов на 2,1 млрд. тенге привело к снижению валюты баланса на 4,9 млрд. тенге.

Таблица 2.1

Горизонтальный анализ активов АО «Kaspi Bank» за 2016-2018гг. (в млн. тенге)

2.2 Организация и процедура учета доходов и расходов банка

Учет расходов по депозитам. Привлечение депозитов считается одним из важных видов операций банка и в соответствии с законом Республики Казахстан «О банках и банковской деятельности» осуществлять его могут лишь банки, получившие лицензию НБ РК. Депозит (банковский вклад) - это денежные средства, как в национальной, так и в иностранной валютах, которые поступили в банк от клиентов - физических и юридических лиц, хранящиеся на их счетах и используемые в соответствии с режимом счета и банковским законодательством. АО «Kaspi Bank» принимает и зачисляет депозиты на сберегательные счета, срочные депозитные и расчетные счета.

Главной целью при проведении депозитных операции считается получение АО «Kaspi Bank» максимальной прибыли (текущей и перспективной).

1. Открытие депозитного счета

По срочным депозитам:

Дт 10001 - Банкноты и монеты в оборотной кассе 1 000,00

Кт 20203- Срочные депозиты физических лиц 1 000,00

2.Начисление процентов по депозитным счетам физических лиц

По срочным депозитам:

Дт 70011 - Процентный расход по срочным депозитам 2 000,00

Кт 21024 - Проценты, начисленные к выплате по срочным депозитам 2 000,00

3.Выплата процентов по депозитным счетам физическим лицам

2.3 Анализ финансовых результатов банка

В абсолютном выражении чистая прибыль в 2018 году составила 457,38 млн. тенге, а в 2017 году 757.32 млн. тенге, что меньше по сравнению с предыдущим годом на 299.94 млн. тенге. А по сравнению с 2016 годом меньше на 446.04 млн. тенге. Вышеприведенные данные свидетельствуют о влиянии мирового финансового кризиса, политические события и повышения курса доллара в целом на банковскую систему Республики Казахстан.

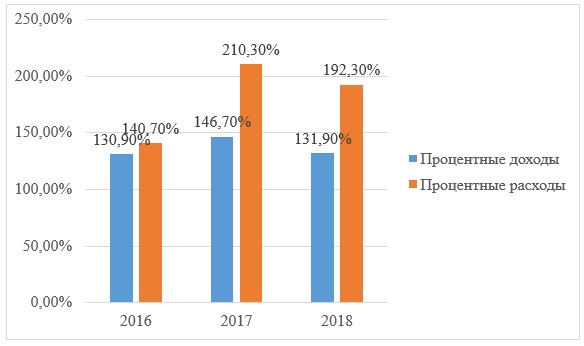

Рассмотрим в динамике темпы роста процентных доходов и расходов АО «Kaspi Bank» базисным методом за 2016-2018 гг. (за базис взяли показатели процентные доходы и расходы за 2015 год) на рис. 5.

Рисунок 5. Динамика темпов роста процентных доходов и расходов АО «Kaspi Bank» за 2016-2018 гг.

ГЛАВА 3. ОПТИМИЗАЦИЯ УЧЕТА И АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА И ПУТИ ИХ УЛУЧШЕНИЯ

3.1 Современные методы оптимизации финансовых результатов

В экономической литературе проблемам сокращение расходов коммерческого банка уделяется недостаточно внимания, так как в качестве приоритетных рассматриваются проблемы доходности, ликвидности и платежеспособности банков. Тем не менее в ходе проблем низкой капитализации банковской системы и рисков, связанных с постоянным увеличением затрат, в банках значительно повысился интерес к проблемам управления ими, их оптимизации и минимизации. Основными методами оптимизации расходов банка можно считать следующие:

• планирование затрат;

• управление тарифной политикой;

• прямое сокращение затрат;

• проведение банковского мониторинга;

• оптимизацию налоговой базы путем планирования

3.2 Рекомендации и пути улучшения учета и анализа финансовых результатов АО «Kaspi Bank»

Проведённый финансовый анализ АО «Kaspi Bank» определил следующие проблемы, которые могут помешать дальнейшему развитию. Во-первых, уровень прибыли имел отрицательную тенденцию в 2016-2018 гг.

Положительным является то, что финансовый результат имеет положительное значение.

Во-вторых, расходы по созданию обязательных резервов на потери по кредитам в каждом периоде увеличиваются.

Получение достаточной прибыли нужно коммерческим банкам для привлечения нового капитала, который позволит увеличить объём и привет к росту качества предоставляемых услуг. Прибыль заинтересовывает руководство банка на расширение и совершенствование операций, снижение затрат и развитие банковских технологий.

К проблемам, выявленных в ходе исследования, относят: снижение рентабельности активов, снижение доли активов, приносящих доход в общем объеме активов, снижение объемов прибыли и предложены ряд мероприятий, осуществление которых приведет к устранению данных недостатков.