Содержание

Введение. 4

1. Понятие, сущность малого и среднего бизнеса в Республике Казахстан. 6

2. Теоретические основы банковского кредитования в системе финансирования малого и среднего бизнеса банками второго уровня. 13

3. Современное состояние уровня кредитования малого и среднего бизнеса в банковском секторе Республики Казахстан. 25

Заключение. 39

Список использованных источников. 40

Введение

Производственная практика (научно-исследовательская работа) – это вид учебной работы, направленный на углубление и закрепление теоретических знаний, полученных в процессе обучения, приобретение и совершенствование практических навыков по избранной образовательной программе, подготовку к будущей профессиональной деятельности, развитие умений ставить задачи, анализировать полученные результаты и делать выводы, развитие навыков самостоятельной научно-исследовательской работы, необходимых при подготовке выпускной квалификационной работы (ВКР) бакалавра. В ходе прохождения производственной практики (научно-исследовательской работы) происходит закрепление знаний по управленческим, правовым, экономическим и финансовым дисциплинам, изучаемым в соответствии с учебным планом по направлению Экономика, вырабатываются практические навыки научно-исследовательской работы и формируются общекультурные и профессиональные компетенции студентов.

Темой научно-исследовательской работы я выбрала в соответствии с темой выпускной исследовательской работой «Проблемы и перспективы развития кредитования малого и среднего бизнеса (на примере АО «Казпочта», г. Жезказган, Карагандинская обл.)

Актуальность темы исследования объясняется тем, что активная работа коммерческих банков в области кредитования МСП является непременным условием успешной конкуренции кредитных организаций и ведет к росту производства, увеличению занятости, повышению платежеспособности участников экономических отношений

1. Понятие, сущность малого и среднего бизнеса в Республике Казахстан

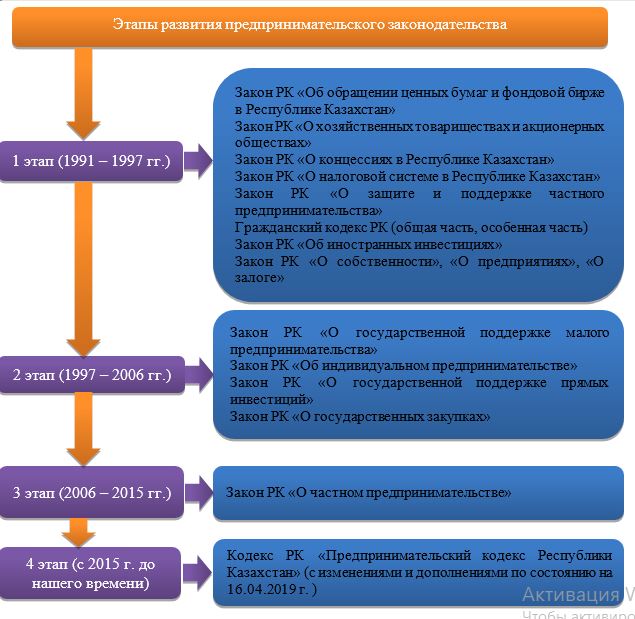

Для первого этапа (1991-1997 гг.) развития Законодательства Республики Казахстан «О предпринимательской деятельности» характерно то, что в эти годы создавалась правовая база, чтобы могли работать субъекты предпринимательства. Об этом говорят принятые в это время законодательные акты (рисунок 1).

Важная роль в становлении национальной системы законодательства принадлежала кодификации гражданского законодательства. Гражданский кодекс – это главный специальный нормативный акт в сфере регулирования частноправовых отношений (сюда входят и предпринимательские отношения).

Итак, этот период является начальным этапом развития рыночных отношений в Казахстане и формирования новой законодательной системы суверенного государства и системы предпринимательского законодательства.

Рисунок 1 – Этапы развития Законодательства Республики Казахстан «О предпринимательской деятельности»

Примечание – составлено автором на основании источника [2]

2. Теоретические основы банковского кредитования в системе финансирования малого и среднего бизнеса банками второго уровня

Процесс кредитования МСБ зависит от многочисленных факторов, влияющих положительно или отрицательно на результаты работы коммерческих банков.

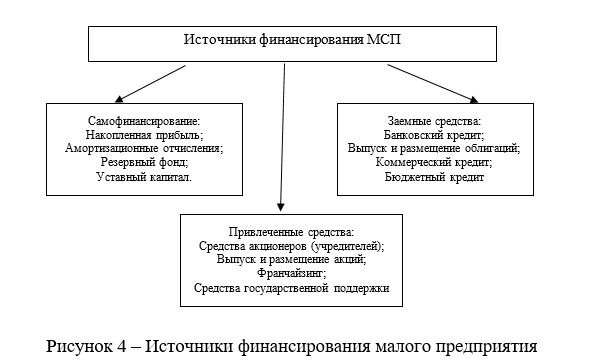

Основной целью финансово – хозяйственной деятельности предприятия лобового вида и размера является формирование необходимого объема финансовых ресурсов с целью их использования в процессе текущей операционной деятельности и обеспечения развития в будущем.

Финансы предприятий – это отношения, возникающие в процессе формирования фондов денежных средств, их распределения и использования [21, с. 55]. Однако, в рамках проводимого исследования, нас интересуют только финансовые отношения малого и среднего предприятия, направленные на привлечение финансирования из различных источников для его дальнейшего использования в своей финансово-хозяйственной деятельности. Условно все источники финансирования малых и средних предприятий можно разделить на три большие группы, которые схематично представлены на рисунке 4.

3. Современное состояние уровня кредитования малого и среднего бизнеса в банковском секторе Республики Казахстан

В настоящий период, малый и средний бизнес является важным элементом хозяйственной системы любой страны. Мировой опыт свидетельствует о том, что эффективное развитие рыночных отношений невозможно без присутствия МСП. Малые и средние предприятия дают возможность запускать новые инновационные проекты, снижают уровень безработицы, содействуют повышению рабочих мест, развивают здоровую конкуренцию, способствуют стабильному развитию в социальной, политической и общественной сфере. Все выше перечисленное объясняется тем, что МСП формирует нишу среднего класса, является основным налогоплательщиком, что способствует повышению госбюджета государства.

В соответствии с Государственной программой поддержки и развития бизнеса «Дорожная карта бизнеса-2020» оказания финансовой поддержки субъектам МСП может осуществляться за счет средств бюджетов субъектов РК, средств местных бюджетов путем предоставления субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов малого и среднего предпринимательства [1].

Заключение

В результате проведенного исследования можно сделать выводы, что развитие малого и среднего бизнеса связано с деятельностью кредитных организаций потому, что субъектам МСП необходимы внешние источники финансирования на всех этапах деятельности предприятия. В современных условиях проблема доступности банковских финансовых ресурсов для субъектов малого и среднего бизнеса остается актуальным вопросом, так как имеется ряд факторов, ограничивающих кредитование данной формы бизнеса. И все же банковское кредитование малого и среднего бизнеса выгодно не только самим предпринимателям, но и, несмотря на значительные кредитные риски, банкам. Для эффективной работы в банковской системе необходимо совершенствование механизмов взаимодействия банков и МСП. Сегмент МСБ достаточно многогранный, он включает множество клиентских ниш с различными предпочтениями и потребностями в ссудах. В связи с этим банкам трудно стандартизировать подходы к работе сразу со всем целевым сегментом МСБ, также возникают сложности в разработке и формировании конкурентоспособного продуктового ряда. Поэтому банкам следует внедрять подходы, обеспечивающие сочетание технологий, применяемых в работе, как с корпоративными, так и с розничными клиентами, создавая унифицированную систему быстрого обслуживания МСБ.