СОДЕРЖАНИЕ

Введение

Глава 1. Теоретическое и методическое обоснование экономической безопасности и управление рисками коммерческого банка

1.1. Содержание, сущность и задачи экономической безопасности коммерческого банка

1.2. Угрозы и риски экономической безопасности коммерческого банка и управление ими

1.3. Критерии оценки экономической безопасности коммерческого банка

Глава 2. Анализ экономического и финансового состояния экономической безопасности коммерческого банка ВТБ

2.1. Характеристика коммерческого банка ВТБ

2.2. Оценка уровня экономической безопасности коммерческого банка ВТБ

2.3. Стратегии обеспечения экономической безопасности банка ВТБ

Глава 3. Организационно-экономические направления укрепления экономической безопасности функционирования коммерческого банка

3.1. Методы повышения экономической безопасности банка

3.2. Способы нейтрализации угроз и рисков экономической безопасности банка

Заключение

Список использованных источников

Введение

Роль банковской системы в современной рыночной экономике огромна. Все изменения, происходящие в ней, тем или иным образом затрагивают всю экономику. Правильная организация банковской системы необходима для нормального функционирования хозяйства страны. Создание устойчивой, гибкой и эффективной банковской инфраструктуры – одна из важнейших задач для экономического развития России. Вместе с тем, как и работа других коммерческих предприятий и организаций, банковская деятельность подвержена многочисленным угрозам и именно поэтому в большинстве стран эта деятельность является наиболее регулируемым видом предпринимательства.

Проблема экономической безопасности банковской сферы на сегодняшний день является актуальной, в связи с тем, что банки осуществляют свою деятельность в условиях большого числа внешних и внутренних рисков. Так как банк, помимо функций бизнеса, несет в себе функцию общественной значимости и проводника денежно-кредитной политики, то знание, определение и контроль банковских рисков представляет интерес для большого числа внешних заинтересованных сторон: Центральный Банк, акционеры, участники финансового рынка, клиенты.

Сейчас банки составляют неотъемлемую часть современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки являются связующим звеном между промышленностью и торговлей, сельским хозяйством и населением. При этом банки, проводя денежные расчеты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда.

Глава 1. Теоретическое и методическое обоснование экономической безопасности и управление рисками коммерческого банка

1.1. Содержание, сущность и задачи экономической безопасности коммерческого банка

Экономическая безопасность в сфере банковской деятельности выдвигается в рыночных условиях на первый план. Среди проблем защиты банковской деятельности от угроз внешнего и внутреннего характера все более актуализируется необходимость обеспечения сохранения финансовых ресурсов, защиты информации и имущества коммерческого банка, создание системы его финансовой безопасности. Кроме этого, банки в своей деятельности нередко сталкиваются с мошенничеством, с нелегальным отмыванием денежных средств, утечкой информации, с нарушением коммерческой тайны, с организованной преступностью и т.д. В связи с этим, руководство каждого уважающего себя банка стремится создать эффективную, надёжную, современную систему экономической безопасности. Для коммерческих банков особо значимыми являются такие условия безопасной экономической деятельности, как обеспечение возвратности кредитов, повышение прибыльности, поддержание ликвидности, снижение банковских рисков.

Коммерческий банк – кредитная организация, которая имеет исключительное право осуществлять, в совокупности, следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счёт на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц [4].

Экономическая безопасность кредитной организации – это состояние защищенности финансово-кредитного института от недобросовестной конкуренции, противоправной деятельности криминальных формирований и отдельных лиц, негативного влияния внешних и внутренних угроз, дестабилизирующих факторов, при котором обеспечивается устойчивая стабильность функционирования и развития организации, реализация основных коммерческих интересов и целей уставной деятельности, а именно оказание финансовых услуг юридическим и физическим лицам с целью получения прибыли [16].

Содержание экономической безопасности отражает такое состояние банка, которое обеспечивает способность противостоять неблагоприятным внешним воздействиям, то есть возможность обеспечения его устойчивости в разнообразных, в том числе и в неблагоприятных условиях, которые складываются во внешней среде, вне зависимости от характера ее влияния на деятельность хозяйствующего субъекта, масштаба и характера внутренних изменений. Так, экономическая безопасность банка определена, как защищенность его деятельности от отрицательных влияний внешней среды, а также как способность быстро устранить угрозы или приспособиться к существующим условиям, которые не сказываются отрицательно на его деятельности.

Уровень экономической безопасности банковской деятельности определяется тем, насколько эффективно подразделениям и службам банков удается предотвращать угрозы и устранять ущерб от негативного воздействия на банковскую систему.

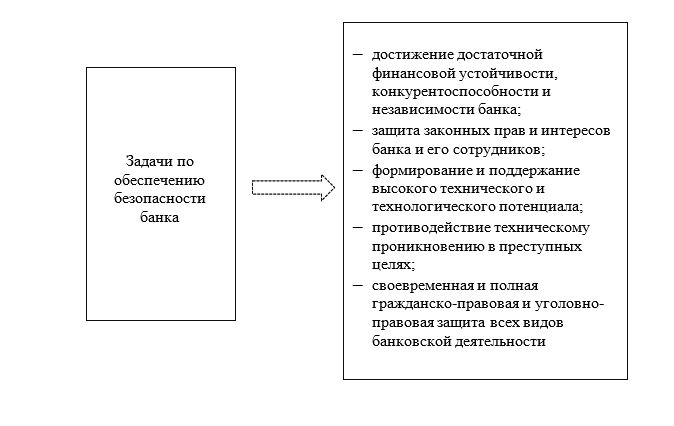

Главная цель обеспечения безопасности банковской деятельности заключается в достижении устойчивого и максимально эффективного функционирования коммерческих банков на данный момент времени и с учетом перспективной динамики развития, что достигается при решении следующих задач по обеспечению безопасности банковской деятельности:

1.2. Угрозы и риски экономической безопасности коммерческого банка и управление ими

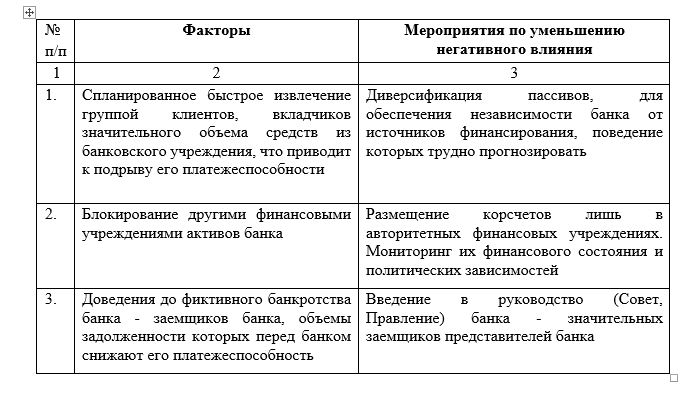

Непосредственно для банковского учреждения можно определить ряд факторов, которые могут повлечь ухудшение банковской безопасности, а также выработать мероприятия, способствующие уменьшению негативного влияния этих факторов (см. табл. 1.1).

В качестве угроз экономической безопасности коммерческого банка также рассматривается вероятность наступления банковских рисков.

Банковский риск – это вероятность возникновения потерь в виде утраты активов, недополучения запланированных доходов или появления дополнительных расходов в результате осуществления банком финансовых операций [44].

Таблица 1.1 – Факторы и угрозы, влияющие на экономическую безопасность коммерческого банка

1.3. Критерии оценки экономической безопасности коммерческого банка

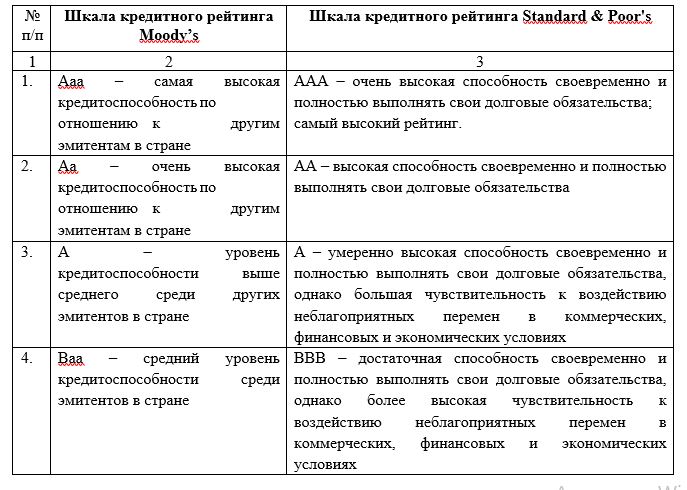

Объективность оценки экономической безопасности коммерческого банка на основе рейтинга кредитоспособности связана с тем, что его присваивают независимые эксперты рейтинговых агентств.

Крупнейшими международными рейтинговыми агентствами являются Moody’s, Standard and Poor’s и Fitch Ratings. Крупнейшими российскими рейтинговыми агентствами являются «Эксперт РА», «РусРейтинг», «Национальное Рейтинговое Агентство» и Рейтинговое агентство АК&M. Moody’s вместе с двумя компаниями – Standard & Poor’s и Fitch Ratings – входит в тройку крупнейших в мире рейтинговых агентств.

Шкалы рейтингов международных рейтинговых агентств Moody’s и Standard and Poor’s рассмотрены в таблице 1.2.

Таблица 1.2 – Шкалы рейтингов международных рейтинговых агентств Moody’s и Standard and Poor’s

Глава 2. Анализ экономического и финансового состояния экономической безопасности коммерческого банка ВТБ

2.1. Характеристика коммерческого банка ВТБ

Полное официальное наименование кредитной организации: Банк ВТБ (публичное акционерное общество) / VTB Bank (Public Joint-Stock Company). Сокращенное наименование кредитной организации: Банк ВТБ (ПАО) / VTB Bank (PJSC).

Адрес места нахождения (регистрации): г. Санкт-Петербург, ул. Большая Морская, д. 29.

Банк ВТБ (публичное акционерное общество) (далее – Банк ВТБ (ПАО) или Банк) учрежден в октябре 1990 года.

Банк ВТБ (ПАО) имеет генеральную лицензию Банка России от 08.07.2015 № 1000 на право совершения всех видов банковских операций в рублях и в иностранной валюте. Банк ВТБ (ПАО) включен в реестр банков – участников системы обязательного страхования 11.01.2005 под номером 408.

Банк ВТБ (ПАО) является одним из крупнейших российских банков с точки зрения покрытия территории страны сетью филиалов и их внутренних структурных подразделений. Региональная сеть Банка насчитывает 25 филиалов, 66 региональный операционных офисов, 4 операционных кассы вне кассового узла, 601 дополнительный офис и 818 операционных офисов.

На территории России филиалы Банка открыты в городах: Воронеж, Екатеринбург, Киров, Красноярск, Краснодар, Москва, Новосибирск, Нижний Новгород, Самара, Санкт-Петербург, Ставрополь, Хабаровск, Ростов-на-Дону. Таким образом, в настоящее время филиалами Банка охвачена большая часть субъектов Российской Федерации. Также 2 филиала открыты на территории иностранных государств (в г. Нью-Дели, Индия и г. Шанхай, Китай). Банком открыты представительства в Китае (г. Пекин) и в Италии (г. Милан). Также дочерние банки Банка ВТБ(ПАО) можно встретить в таких странах, как: Армения, Беларусь, Украина, Казахстан, Грузия, Азербайджан, Германия и др.

Менеджмент управления и нормы корпоративного поведения банка прописаны в утвержденных внутренних документах банка (Положение о Правлении и Устав Банка). Структура банка включает несколько уровней (см. рис. 2.1). Существует несколько департаментов, каждый из которых отвечает за отдельную сферу, а также контроль отдела качества и внутреннего аудита.

2.2. Оценка уровня экономической безопасности коммерческого банка ВТБ

Под экономической безопасностью Банка ВТБ (ПАО) понимается состояние защищённости его жизненно важных интересов от внутренних и внешних угроз, достигаемое путем реализации определённой системы мер экономического, организационного и технического характера.

Экономическая безопасность Банка ВТБ (ПАО) включает в себя все виды безопасности, поскольку в процессе её обеспечения достигается безопасность и от тех угроз, на устранение которых направлена деятельность информационной и «вещественной» безопасности.

В Банке ВТБ (ПАО) создана и функционирует специализированная служба экономической безопасности.

Для оценки уровня экономической безопасности Банка ВТБ (ПАО) проведем анализ обязательных нормативов деятельности банка (см. табл. 2.2).

Таблица 2.2 – Динамика обязательных нормативов Банка ВТБ (ПАО) в 2017-2019 годах

2.3. Стратегии обеспечения экономической безопасности банка ВТБ

Система и стратегия обеспечения экономической безопасности Банка ВТБ (ПАО) обусловлены поставленными целями и задачами.

Главная цель обеспечения безопасности Банка ВТБ (ПАО) заключается в достижении устойчивого и максимально эффективного функционирования коммерческих банков на данный момент времени и с учетом перспективной динамики развития, достигающейся при решении следующих задач по обеспечению безопасности банковской деятельности: [27]

-

достижение достаточной финансовой устойчивости, конкурентоспособности и независимости коммерческого банка;

-

защита законных прав и интересов банка и его сотрудников;

-

формирование и поддержание высокого технического и технологического потенциала, противодействие техническому проникновению в преступных целях;

-

своевременная и полная гражданско-правовая и уголовно-правовая защита всех видов банковской деятельности;

-

защита информационной среды коммерческих банков и сведений, составляющих банковскую тайну;

-

сохранность материальных ценностей;

-

защита сотрудников банка от насильственных посягательств, формирование условий для их безопасной работы;

-

контроль за эффективностью функционирования системы безопасности и ее техническое оснащение.

Схематично главная цель и задачи обеспечения безопасности Банка ВТБ (ПАО) представлены на рисунке 2.2.

Рисунок 2.2 – Цель и задачи обеспечения безопасности Банка ВТБ (ПАО)

Глава 3. Организационно-экономические направления укрепления экономической безопасности функционирования коммерческого банка

3.1. Методы повышения экономической безопасности банка

После проведенного анализа деятельности Банка ВТБ (ПАО), можно сказать, что уровень экономической безопасности стабилен. Критерии и показатели позволяющие оценить экономическую безопасность находятся на достаточном уровне. Однако для поддержания эффективного функционирования банка необходимо не только бороться с уже имеющимися угрозами, но и предусматривать их наступление. Главная цель экономической безопасности коммерческого банка – обеспечение его устойчивого и максимально эффективного функционирования в настоящих условиях, создание высокого потенциала развития и роста в будущем.

Следовательно, для правильного построения деятельности банка и повышения уровня экономической безопасности необходимо разрабатывать долгосрочную стратегию.

Важнейший этап обеспечения экономической безопасности – разработка стратегии, направленной на определение качественных параметров использования финансовых ресурсов, и количественных ориентиров, составляющих экономическую безопасность банка.

В качестве общего критерия эффективности управления выступает обеспечение безопасности в самом широком смысле этого понятия, т.е. способность руководства банка своей управленческой деятельностью предотвращать вред или ущерб текущим интересам и интересам будущего развития управляемого объекта.

Под стратегией следует понимать совокупность наиболее значимых решений и мер, направленных на обеспечение приемлемого уровня безопасности функционирования коммерческого банка.

Однако при построении стратегии экономической безопасности необходимо учитывать следующие факторы:

-

высокая степень криминальности;

-

недостаточная квалификация сотрудников службы безопасности;

-

недостаточное выделение ресурсов на поддержание экономической безопасности.

Основными объектами, подлежащими защите от угроз экономической безопасности, являются:

-

информация, содержащая банковскую и коммерческую тайну;

-

имущество (преимущественно денежные средства);

-

непосредственно сотрудники банка.